不動産投資で得られるメリットとは?デメリットや不動産投資の種類を解説

- 不動産投資に興味がある

- 不動産投資のメリット・デメリットを知りたい

- 不動産にはどんな種類があるんだろう

不動産投資は、他の投資方法と比べて急激なアップダウンが少なく、安定した収入が得られるため人気があります。

メリットが多いので、不動産投資を副業として注目している人も少なくありません。

しかし、不動産投資にはメリットがあればデメリットもあります。

不動産投資を始める際には、デメリットもしっかり理解してからおこないましょう。

この記事でわかること

- 不動産投資を始めるメリット

- 不動産投資のデメリット

- 不動産投資の種類

不動産投資を始める5つのメリット

不動産投資では、さまざまなメリットが得られます。

こちらでは、そのなかでも大きな5つのメリットについて解説します。

メリット1 安定した収入が得られる

不動産投資によって得られる最大のメリットは、毎月安定した家賃収入が期待できる点です。

物件を購入するときにローンを組んでいても、家賃収入が返済額を上回れば、プラスのキャッシュフローとなります。

空室や家賃の滞納が起こらない限り、継続して家賃収入が得られるため、長期的に安定した収入が得られます。

長期間一定の安定した収入が見込める投資方法は、不動産投資以外にはありません。

メリット2 生命保険代わりになる

不動産投資が生命保険金代わりになるといわれても、ピンとこない人がほとんどでしょう。

投資用の物件をローンで購入する場合、金融機関から「団体信用生命保険(以下、団信)」に加入するように勧められます。

団信とは、ローンの契約者が亡くなったとき、ローンの残債の支払いが免除される保険です。

つまり、契約者が亡くなり団信が下りると、遺族は不動産のローンの支払いは免除され物件だけを残せる状態になります。

投資用物件のため、そのまま不動産経営をおこない、副収入を得られます。

不動産が不要な場合には、売却しても構いません。

遺族にとってプラスになる要素が多いため、生命保険と同様の資産になります。

メリット3 資金計画が立てやすい

不動産投資は、物件を購入するときから、購入後の運用中においても計画が立てやすい特徴があります。

購入する物件の家賃収入は、購入前のシミュレーションも可能です。

ローンを利用する場合は、返済金額と家賃収入のバランスをしっかり見極める必要があります。

自然災害や事故など、イレギュラーな事態が発生しない限り、おおよその資金計画は立てられるでしょう。

投資はギャンブル的な要素が強いイメージを持たれがちですが、不動産投資においては計画的な運用ができるメリットがあります。

メリット4 レバレッジ効果が高い

レバレッジの意味とは「てこの原理」です。

不動産投資においては「少ない資金で高価な物件を取得できる」ときに使用されます。

一般的に不動産投資は不動産投資用のローンを利用して、投資物件を購入します。

自己資金が少ない場合でも、ローンが利用できれば自己資金の何倍もの資産を運用可能です。

少ない自己資金で高額な投資ができる点が不動産投資のメリットといえるでしょう。

他の投資方法と比較しても、不動産投資はレバレッジ効果が高い傾向です。

そのため同じ投資予算でも、より高額な利益を得られる可能性が高くなります。

メリット5 インフレに強い

現金の価値が下がってしまうインフレ時にも、価値が下がりずらいのが不動産です。

不動産は現物資産と呼ばれ、不動産自体に価値があります。

そのため、現金や有価証券などに比べて価値が下がりにくいのが特徴です。

また、不動産価格はインフレになると上昇する傾向にあり、現金などとは違った動きをする傾向にあります。

同様に、不動産購入時に組んだローンも価値が下がるため、返済額が変わらなくても、実質的には返済の負担が軽減されるといえるでしょう。

不動産投資においてはインフレになった場合でも、物件の価値が急激に下がる心配はほとんどありません。

インフレ時でも安心して運用できるのが、不動産投資のメリットです。

不動産投資4つのデメリットとその対策方法

不動産投資には、多数のメリットがありますが、デメリットも存在しています。

メリットがあればデメリットも必ずあります。

メリットばかりに注目して、デメリットを見落としてしまうとリスク回避ができません。

ここでは、不動産投資における主なデメリットを4つ紹介し、その対策方法を解説しますのでぜひ参考にしてください。

デメリット1 空室になると収入が得られない(空室リスク)

不動産投資における最大のデメリットは、空室状態が続いてしまうと収入が得られない点です。

これは「空室リスク」と呼ばれ、しっかりとした対策を取らなくてはなりません。

物件購入時に不動産投資ローンを利用していた場合、家賃収入が得られなければ返済ができなくなります。

返済は待ってはくれませんので、自己資金を持ち出さなくてはいけません。

空室リスクの対策としては、入居者が望むような定期的なリフォーム・リノベーション、必要があれば敷金・礼金の見直しです。

家賃の見直しも一つの対策となりますが、一度家賃を下げてしまうと、その後の値上げはまずできません。

空室リスク回避のためにも、賃貸ニーズがある物件かをしっかり精査して購入しましょう。

デメリット2 維持管理にコストがかかる(修繕リスク)

不動産投資は建物や設備の経年劣化や修繕が欠かせません。

定期的に補修や修繕など、メンテナンスが必要になります。

修繕費や管理費などのランニングコストはオーナーが負担するため、多額のリフォーム代がかかる点が、不動産投資のデメリットです。

定期的なメンテナンスを怠ってしまうと、故障や事故の原因となり、想定していた以上の費用がかかる可能性もあります。

入居者が安心して暮らせ、物件の価値を下げないためにも、メンテナンスのための資金計画をしておきましょう。

投資用の物件を中古で購入した場合は、購入してまもなく大規模修繕が必要となる可能性もあります。

木造の中古物件を購入したら、雨漏りやシロアリが発生し購入したばかりなのに、大幅な修繕が必要になってしまったケースもあります。

中古物件を購入するときには、新築物件以上に物件の状態を慎重に確認した方が良いでしょう。

デメリット3 必要なときに現金化できない(流動性リスク)

株などの金融資産の場合、資金が必要になったときに簡単に現金化ができます。

しかし不動産投資の場合、資金が必要になっても物件が売却できなければ現金化できません。

不動産の売却は、売却活動をおこない購入希望者を探すところから始めるため、数ヶ月の時間がかかります。

すぐに購入希望者が見つかったとしても、契約をして入金されるまでは1ヶ月程度は必要となるでしょう。

流動性が低くすぐに現金化できないのが、不動産投資のデメリットです。

流動性リスクを回避するためには、売却しやすいエリアの物件を購入すると良いでしょう。

都市部などの人気のエリアであれば、物件を手放したいと思った時に、購入希望者が現れやすくなります。

しかし、都市部の物件は利回りが低くなる傾向があるため、運用計画をしっかり立てる必要があります。

デメリット4 金利が上昇する可能性がある(金利上昇リスク)

不動産投資を始めるとき、金融機関から融資を受ける方がほとんどです。

不動産投資用のローンを利用するとき、変動金利を選ぶケースが多く、金利変動による金利上昇の影響を受ける可能性があります。

現状の日本の金利は、世界でも低い水準にありますが、今後の金利の動きはわかりません。

金利が上昇すれば、ローンの返済額にも影響がでるため、事前に立てた資金計画よりも負担が大きくなります。

金利上昇リスクへの対策としては、固定金利への切り替え、ローンの借り換え、繰上げ返済などです。

不動産投資が向いている人

不動産投資は、以下のような性格の人に向いています。

- 長期的な視点で考えられる人

- 勉強熱心な人

- 真面目で几帳面な人

当てはまるかどうか確認してみてください。

長期的な視点で考えられる人

不動産投資は、所有している物件に入居者を募り、家賃収入を得るのが一般的です。

10年以上先を見据えた、長期的な返済スケジュールを立てないと、金融機関からの借り入れも難しくなるでしょう。

そのため、目先の利益だけではなく、長期的な視点で物事を考えられる人に向いているといえます。

勉強熱心な人

不動産投資には、投資に関する知識だけではなく、税金に関する知識も重要になります。

ほかにも、良い物件を見つけるための人脈や情報収集能力なども身につける必要があります。

幅広い分野の知識を身につけられる、勉強熱心な人は不動産投資に向いているといえるでしょう。

真面目で几帳面な人

不動産に入居者を見つけるためには、中古物件の場合ハウスクリーニングや修繕が必須です。

そこを怠ってしまうと、入居者がなかなか決まらない原因にもなります。

また、入居者からのクレームなども起こりやすいトラブルです。

管理会社に対応を委託している場合でも、オーナーとしてお詫びの連絡などができるかどうかで、退去リスクを減らせる可能性があります。

どんな点にも真面目で几帳面な人は、不動産投資でも成功する確率が高いでしょう。

不動産投資の種類は?

不動産投資といっても、投資方法にはいくつかの種類があります。

代表的な方法は9種類です。

- 戸建て

- 一棟アパート

- マンション

- 一棟ビル(オフィス・商業ビル)

- REIT(不動産投資信託)

- 民泊

- シェアハウス

- 駐車場

- トランクルーム

不動産投資の方法はどれも同じような工程でおこないますが、運用におけるメリット・デメリットには違いがあります。

不動産投資初心者でも始めやすいものから、多額の資金が必要になるものまで、種類によって特徴があります。

詳細は「不動産投資の種類にはどのようなものがある?不動産投資の代表的な9種類を詳しく解説!」を参考にし、自分にあった種類を選びましょう。

まとめ

安定した収入が得られ資金計画がしやすい不動産投資は、投資初心者の人でも始めやすい方法です。

自己資金が少なくても、不動産投資用のローンを利用すれば物件の購入ができます。

長期的に安定した家賃収入が期待できるため、数ある投資の中でも安心して運用ができる方法でしょう。

しかし、空室が増えてしまったり、長期的な空室が続いてしまったりすると収入が激減してしまいます。

建物や設備の劣化は物件の価値を下げるだけではなく、入居者が離れてしまう原因です。

定期的なメンテナンスや修繕は欠かせません。

物件によっては大規模修繕が必要となるため、想定外の出費となる可能性もあります。

不動産投資のメリット・デメリットをきちんと把握した上で、上手に運営していけるかを精査しましょう。

購入する物件や、ランニングコスト、運用計画など、長期的なシミュレーションをしてプラスにしていくのが不動産投資を成功させるコツです。

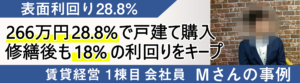

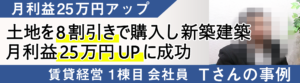

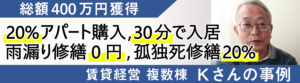

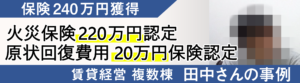

また、既に成功している方々の経験やノウハウを惜しみなく情報共有しているコミュニティー、体系的かつ網羅的な実践ノウハウを学べる塾などで知識習得をお勧めします。